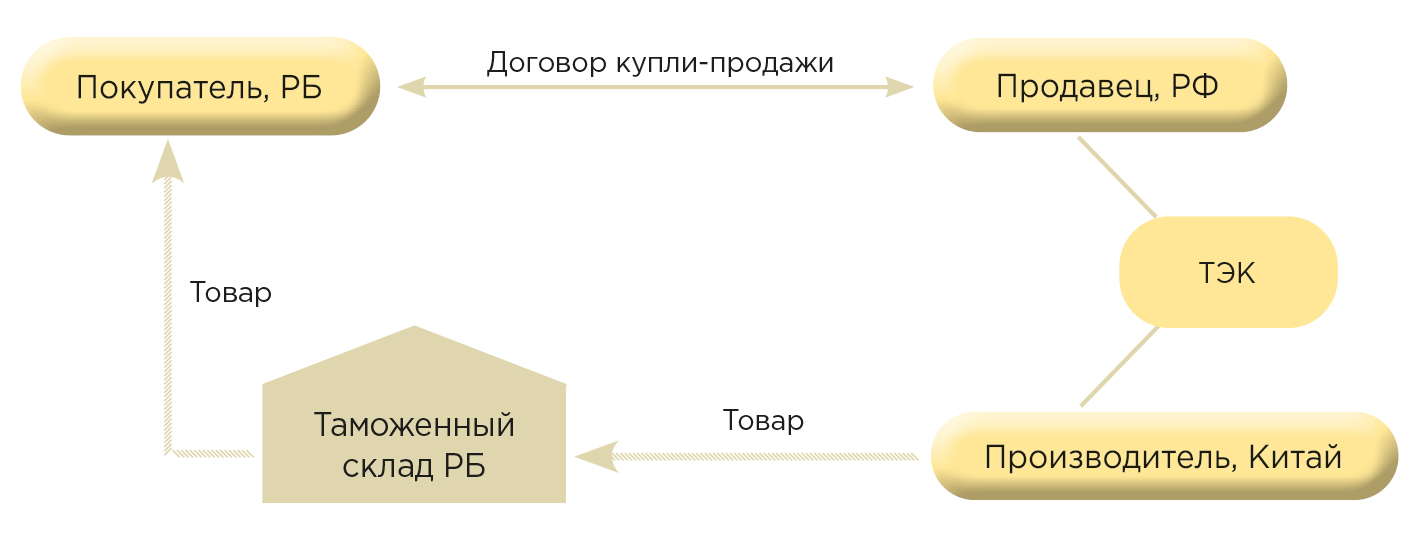

Ситуация: Между резидентом Республики Беларусь (далее — резидент РБ) и резидентом Российской Федерации (далее — резидент РФ, нерезидент, контрагент) заключен внешне-экономический договор. Товар (ОС) прибыл из Китая железнодорожным транспортом и помещен под таможенную процедуру таможенного склада транспортно-экспедиционной компанией (далее — ТЭК). В накладной СМГС получателем груза является та же ТЭК, нерезидент продает резиденту товар с таможенного склада в Республике Беларусь.

Вопрос 1: Есть ли основания для устранения двойного налогообложения НДС по реализации при условии, что резидент РФ продает товар белорусской компании на территории Республики Беларусь?

Ответ: Да, есть.

Местом реализации товаров будет являться Республика Беларусь, в связи с чем обороты по их реализации не облагаются налогом на добавленную стоимость (далее — НДС) в Российской Федерации. Резидент РБ будет уплачивать «ввозной» НДС в Республике Беларусь.

«Ввозной» НДС

Исходя из вышеуказанной ситуации, товары были доставлены в Республику Беларусь напрямую из Китая без их помещения под таможенную процедуру выпуска для внутреннего потребления в Российской Федерации.

В случае реализации товара налогоплательщиком одного государства-члена налогоплательщику другого государства — члена Евразийского экономического союза (далее — государство — член ЕАЭС), когда перевозка (транспортировка) товара начата за пределами Союза и завершена в другом государстве — члене ЕАЭС, местом реализации товара признается территория государства — члена ЕАЭС, на территории которого товар помещается под таможенную процедуру выпуска для внутреннего потребления (ч. 4 п. 3 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (приложение 18 к Договору о ЕАЭС)).